Croissance, taux d’intérêt, Italie… l’euro est en danger !

Source : capital.fr

Pour notre chroniqueur Marc Touati, économiste et président du cabinet ACDEFI, l’euro a de bonnes raisons de poursuivre sa chute face au dollar. D’autant qu’une grave crise politique n’est pas exclue, de ce côté-ci de l’Atlantique, alors que des vents contraires soufflent en provenance de l’Italie. La zone euro pourrait ne pas survivre aux années 2020…

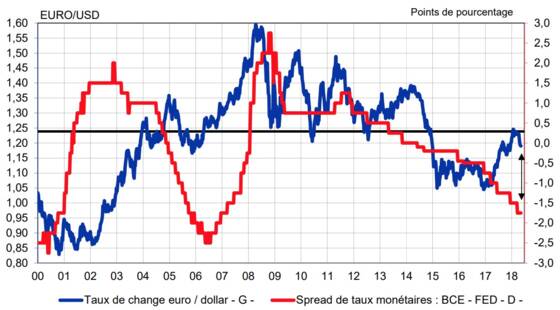

Enfin une bonne nouvelle ! Dans un contexte de tensions géopolitiques internationales avivées, de remontée des cours pétroliers et de nouvelle crise économico-politique italienne, la baisse de l’euro face dollar constitue une bouffée d’oxygène. En effet, alors qu’en février dernier, il culminait à 1,25 dollar et que de (trop) nombreux prévisionnistes le voyaient encore flamber durablement, l’euro avoisine actuellement les 1,18 dollar.

C’est évidemment positif pour la croissance eurolandaise, mais encore trop élevé, sachant que le niveau d’équilibre de l’euro est de 1,15 dollar pour l’ensemble de l’Union économique et monétaire (UEM) et de 1,05 dollar pour la France. De plus, en attendant que l’euro ne produise ses effets favorables sur l’activité économique eurolandaise – c’est-à-dire pas avant six mois -, cette dépréciation de la monnaie unique vient surtout confirmer les écarts économiques et financiers qui s’installent entre les Etats-Unis et la zone euro.

Croissance : Les États-Unis distancent à nouveau la zone euro !

En effet, l’écart de croissance est reparti à l’avantage de l’oncle Sam dès le premier trimestre 2018. Les chiffres parlent d’eux-mêmes : entre le quatrième trimestre 2017 et le premier de 2018, le glissement annuel du PIB américain est passé de 2,6% à 2,9%, un plus haut depuis le deuxième trimestre 2015, mais celui de la zone euro est tombé de 2,8% à 2,5%, un plus bas depuis le deuxième trimestre 2017. Depuis 1995, l’écart de croissance États-Unis-UEM repart donc logiquement à la hausse, pour atteindre désormais 74,9 points.

Dans le sillage du ralentissement de l’activité dans la zone euro, le taux de chômage y a également stagné en mars, à un niveau de 8,5%. Il s’agit évidemment d’un résultat honorable, notamment lorsqu’on le compare au sommet de 12,1% atteint de février à juillet 2013, mais toujours nettement supérieur au plancher de 7,3% qui prévalait d’octobre 2007 à mars 2008 et bien sûr très loin des 3,9% qui prévalent outre-Atlantique. Le plus ennuyeux est que si déjà avec une croissance de 2,8 % fin 2017, le taux de chômage n’a pas pu descendre sous les 8,5 %, que va-t-il devenir demain, avec la décélération de la croissance ?

Écart de croissance Zone euro / Etats-Unis : 75 points de retard depuis 1995, ça fait beaucoup ! (cliquez sur l’image pour agrandir)

Net ralentissement en vue de la croissance économique en zone euro !

D’ailleurs, alors que les indicateurs avancés de la croissance américaine montrent que cette dernière devrait continuer de bien se comporter en 2018, ceux de la croissance eurolandaise indiquent que celle-ci devrait encore nettement ralentir au cours des prochains trimestres. Et, sans attendre l’impact concret de ces indicateurs avancés sur la croissance des prochains trimestres, les statistiques de production industrielle de mars ont apporté leur lot d’inquiétudes.

En particulier en France, où la production industrielle a baissé de 0,4% en mars et surtout de 1,3% sur l’ensemble du premier trimestre 2018, sa plus mauvaise performance depuis le troisième trimestre 2013. Dans l’industrie manufacturière (c’est-à-dire principalement hors énergie), la situation est encore plus précaire puisque la production y a chuté de 1,8% sur le premier trimestre 2018 – du jamais vu depuis le quatrième trimestre 2012. Il est donc clair que les écarts de croissance passés et à venir entre les deux côtés de l’Atlantique justifient sans équivoque la baisse de l’euro/dollar.

Il en est de même des écarts d’inflation. En effet, comme cela s’observe d’ailleurs de manière ininterrompue depuis le début 2016, le glissement annuel des prix à la consommation aux Etats-Unis est nettement supérieur à celui qui prévaut dans la zone euro. En avril, l’écart s’est même davantage creusé, puisque le premier a atteint 2,5% (contre 2,4% en mars), tandis que le second est retombé à 1,2% (après 1,3% en mars).

La Fed va continuer de durcir sa politique monétaire, mais la BCE devrait être contrainte au statu quo

Ces écarts justifient d’ailleurs en partie les spreads (écarts) de taux d’intérêt monétaires, qui devraient également s’élargir au cours des prochains mois, puisque, face au ralentissement en cours, la BCE n’a d’autre choix que de maintenir le statu quo, tandis que la Réserve fédérale (Fed, banque centrale des Etats-Unis) se doit d’accompagner l’augmentation de la croissance et de l’inflation en remontant son taux objectif des federal funds (taux directeur) vers 2,5 % d’ici la fin 2018.

Les écarts de taux directeurs entre la Fed et la BCE confirment que la baisse de l’euro est normale et doit se prolonger (cliquez sur l’image pour agrandir)

Écarts de taux, incertitudes italiennes… La dépréciation de l’euro face au dollar pourrait se poursuivre

Les écarts de taux des obligations d’Etat sont encore plus importants. Et pour cause : le taux d’intérêt à dix ans des Bonds (obligations) américains flirte avec les 3% depuis le début 2018, tandis que celui du Bund (obligation souveraine) allemand se stabilise autour de 0,5%. Avec des niveaux de 250 points de base (2,5 points de pourcentage), les spreads de taux d’intérêt à long terme atteignent ainsi des sommets historiques. Autrement dit, que ce soit sur les marchés monétaires ou obligataires, les réalités financières militent pour une nette baisse de l’euro/dollar.

>> A lire aussi – Ces analyses techniques qui confirment le risque de krach obligataire

Mais ce n’est pas tout, puisqu’en plus des domaines économiques et financiers, le terrain politique devient de plus en plus favorable à une baisse de l’euro. En effet, sans parler du blocage persistant (en dépit des efforts du Président Macron) de la construction européenne, le troisième pays de la zone euro, en l’occurrence l’Italie, est sur le point d’être dirigé par un gouvernement antisystème, mêlant l’extrême droite et l’extrême gauche, avec notamment pour objectif la sortie de la zone euro.

Comme on pourrait le dire dans un film de Federico Fellini : Incredibile ! Face à cette perspective tout aussi triste que rocambolesque, les taux d’intérêt des obligations de l’Etat italien ont évidemment augmenté. Pour autant, ils n’ont pas encore flambé, le taux à dix ans se stabilisant autour de 2%.

La zone euro survivra-t-elle ?

Une fois encore, la “morphine” de la BCE permet de maintenir la zone euro et les marchés dans le déni de réalité. Mais jusqu’à quand ? Car si la baisse de l’euro/dollar va forcément apporter quelques effets bénéfiques à la croissance eurolandaise, ceux-ci risquent rapidement d’être effacés en cas de crise politique majeure au sein de la zone euro. C’est d’ailleurs bien là que réside la différence principale entre les Etats-Unis et la zone euro : quelles que soient les évolutions financières, économiques et géopolitiques internationales, il est à peu près sûr que les Etats-Unis d’Amérique seront encore là dans 50 ans, mais, malheureusement, on ne peut pas en dire autant pour la zone euro, ne serait-ce qu’à l’horizon de la prochaine décennie…

Laisser un commentaire